En Belgique, calculer ses impôts est tout un programme. Comment calculer mes impôts 2024 ? Bien en comprendre le mécanisme de base vous permettra de réaliser de belles économies.

Vous trouverez le guide pour suivre le calcul par ici.

Et si vous préférez une version vidéo, la voici. Et abonnez-vous, c’est gratuit et ça me permet de poursuivre mon travail. Merci d’avance.

Comment calculer mes impôts en 2024 ?

Déterminer la base de l’impôt

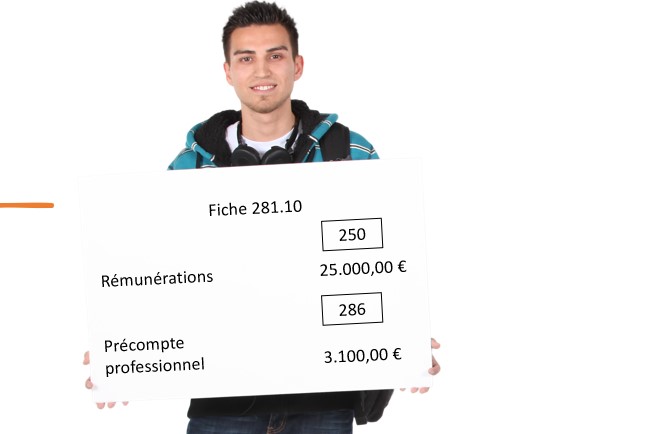

Comment calculer mes impôts 2024 ? Prenez le document 281.10, il vous donne toutes les indications pour remplir correctement votre feuille d’impôt.

Le document 281.10 est envoyé à chaque salarié dans le courant du mois de mars et reprend l’ensemble des prestations de l’année. Vous le recevez par voie postale ou par voie électronique, de la même manière que vous recevez vos fiches de paie.

En vrai, toutes ces informations sont déjà communiquées au SPF Finances par votre employeur (ou son secrétariat social). Et vous retrouverez tous ces montants dans la déclaration pré-établie par le tax-on-web.

Cependant, vérifiez bien que tout est correct !

Dans notre cas, nous allons partir d’un document 281.10 simplifié, celui qu’Alex a reçu pour ses prestations de 2022.

Le montant de la base imposable est repris dans le code 250 (1250 pour le déclarant à gauche, le plus âgé, 2250 pour le déclarant à droite, le plus jeune). Ici, le montant imposable pour l’année 2023 est de 25.000€.

#1 – Calculer les frais professionnels

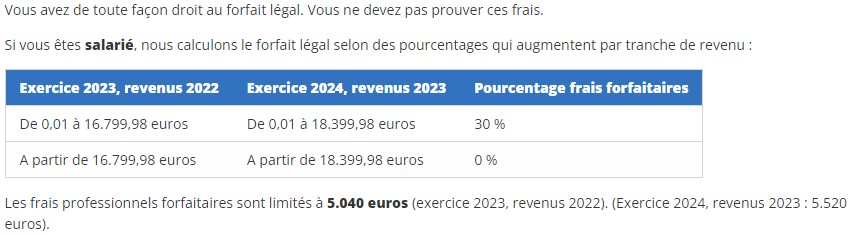

L’Etat estime que chaque travailleur a des frais liés à son emploi de salarié.

Chaque salarié peut donc déduire des frais, soit sur une base réelle, soit sur une base forfaitaire.

Pour les frais réels, chaque frais doit être soigneusement comptabilisé, et doit contribuer au maintien de votre emploi.

Certains frais sont totalement exclus, comme les frais de vêtements (à l’exception des uniformes) ou les frais de coiffeurs, etc.

Mais par contre, vous pouvez déduire des frais liés à l’entretien de votre espace de travail (en cas de télétravail par exemple) ou certains frais liés à vos déplacement (voiture, moto etc).

Pour plus d’informations, visitez le site du SPF Finances.

Dans ce ‘comment calculer mes impôts en 2024’, nous nous basons sur le fait qu’Alex ne déclare pas de frais réels, il recourt donc au forfait légal.

Le forfait à appliquer dans son cas est de 5.520,00 € (30% de 25.000,00 € (7.500,00 €) plafonné à 5.520,00 €).

Son nouveau revenu imposable est donc maintenant de (25.000,00 €- 5.520,00 € = ) 19.480,00 €.

Les indépendants à titre principal peuvent aussi recourir à ce système de frais forfaitaire. Les indépendants à titre complémentaire ne pourront appliquer ce forfait que pour une des 2 activités: l’activité salariée ou l’activité à titre d’indépendant complémentaire.

#2 – Calculer l’impôt

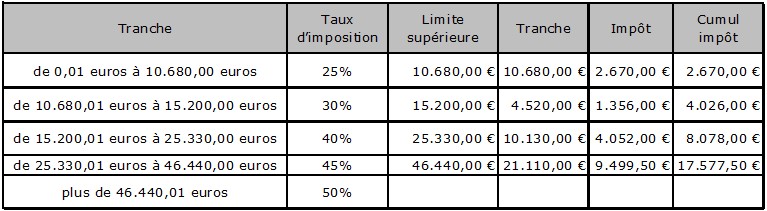

Le calcul de l’impôt se base sur des tableaux, pour lesquels la notion de tranche n’est pas toujours évidente.

Il faut imaginer de découper le revenu imposable comme un cocktail.

La première tranche est imposée à 25%, la seconde à 40%, etc.

Et au final, on additionne les impôts récoltés sur chacune des tranches.

Quand je me pose la question « Comment calculer mes impôts? » Je ne peux pas dire « Ah, mon revenu imposable est de 25.000 euros, donc, je devrai payer 45% d’impôt ». Ce serait beaucoup plus simple, mais beaucoup plus cher!

Les taux changent chaque année, ici, nous décrivons pour les revenus de l’année 2023, imposés en 2024.

Pour plus d’informations, c’est ici.

Pour Alex, on a donc:

de 0 à 15.200,00 € : 15.200,00 € au taux de 25% = 3.800,00 €

de 15.200,00 € à 19.480,00 € (= 4.280,00 €) au taux de 40% = 1.712,00 €

Au total: impôt A = 3.800,00 € + 1.712,00 € = 5.512,00 €

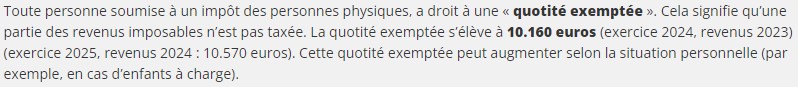

#3 – Calcul de la quotité exemptée

Chaque contribuable a droit à une quotité exemptée d’impôt. C’est un montant sur lequel le contribuable ne sera pas imposé. Pour 2024 (donc pour les revenus de 2023), la somme exonérée s’élève à 10.160,00 €. Cette somme exonérée peut augmenter selon la situation personnelle (par exemple, pour enfants, ascendants ou collatéraux à charge).

Pour en savoir plus, c’est ici que ça se passe.

Alex étant célibataire sans enfant, sa quotité exemptée est de 10.160,00 €.

La quotité exemptée peut être beaucoup plus importante, notamment lorsqu’il y a des enfants à charge (pour 3 enfants, rajouter 10.660,00 €) ou des ascendants à charge (des parents ou grands-parents par exemple).

#4 – Calcul de la réduction d’impôt sur les quotités exemptées

Il convient maintenant de calculer la réduction d’impôt que l’on peut obtenir sur cette quotité exemptée.

Ici encore, le législateur a fait preuve de beaucoup d’imagination, et il faut se baser sur un autre tableau que le tableau d’imposition pour déterminer cette réduction d’impôt.

Le voici donc.

La réduction d’impôt pour Alex est donc de 25% x 10.160,00 € = 2.540,00 €

#5 – Calcul de l’impôt fédéral et régional

A cette étape, nous allons déterminer l’impôt fédéral et régional

Nous payons l’impôt en un bloc, qui est ensuite réparti selon une « clé de répartition » entre les différentes régions et l’Etat fédéral).

On va reprendre l’impôt A trouvé à l’étape 2 et enlever la réduction d’impôt (impôt B) à laquelle Alex a droit sur sa quotité exemptée, que l’on a trouvé à l’étape 4.

On a donc: impôt C = impôt A – impôt B = 5.512,00 € – 2.540,00 € = 2.972,00 €

et ce n’est pas fini …

(si tu ne t’en sors pas, n’hésite pas à télécharger le guide: Le télécharger ici)

#6 – Calcul de l’impôt communal

L’Etat et les régions se servent, mais il faut bien aussi que nos communes reçoivent quelque chose …

C’est ici que ça se passe, au travers les « centimes additionnels« , c’est un pourcentage qui est appliqué sur l’impôt fédéral / régional, il s’additionne (additionnel) donc à l’impôt fédéral et régional.

Cet impôt varie de 0% à 9% selon les communes. C’est large évidemment.

Ici, on va prendre un taux de 7%.

Alex va donc devoir s’acquitter de:

7% (impôt communal) x 2.972,00 € (impôt C) = 208,04 €, l’impôt communal

L’impôt communal vient bien évidemment se rajouter à l’impôt fédéral / régional.

#7 – Le décompte final

Nous disposons maintenant de toutes les données pour établir le décompte final de l’impôt d’Alex.

Alex va devoir payer l’impôt communal + l’impôt fédéral / régional, soit 2.972,00 € + 208,04 € = 3.180,04 €.

Heureusement, Alex ne va pas devoir payer tout cela en une fois. Il a déjà payé une grosse partie via sa fiche de paie. En effet, chaque mois, son employeur déduisait pour lui un précompte professionnel, c’est-à-dire, une avance sur ses impôts.

Selon sa fiche 281.10, il a déjà payé 3.100,00 €.

Donc, au final, il ne devra plus que payer:

3.180,04 € – 3.100,00 € = 80,04 €

Si Alex avait payé plus de précompte au point de dépasser l’impôt dû, l’Etat lui rembourserait le trop-perçu.

Quand Alex doit-il établir sa déclaration d’impôts?

Alex va devoir rendre sa déclaration en version papier pour le 30 juin 2023, ou il pourra la rendre de manière électronique pour le 15 juillet 2023.

La plupart des communes organisent des permanence pour aider les citoyens à remplir leur obligation jusqu’au 30 juin. Renseignez-vous.

Quand Alex doit-il payer ses impôts?

Entre septembre 2024 et juin 2025, le SPF Finances lui enverra un courrier lui détaillant tous ces calculs et l’invitant à payer. Il s’agit de l’avertissement extrait de rôle, ou AER pour les intimes. Il aura alors un mois pour régler (ou recevoir) les sommes dues.

Voilà, nous avons vu comment calculer mes impôts 2024 au travers d’un exemple.

Vous pouvez toujours faire différents tests en utilisant le calculateur tax-calc. Pour la mise à jour pour les revenus de 2023, il sera sans doute mis à jour dans les environs du 15 mai 2024. Un peu de patience donc.

En attendant, vous pouvez toujours vous exercer sur les chiffres des revenus de 2022, toujours disponibles ici.

Approvisionnement :

- Guide à télécharger

- Papier

- Bic

- Calculette

Outils :

- Vidéo

Matériaux : Fiche 281.10